दोहोरो वित्तीय विवरण नियन्त्रणको लागि प्रणाली बन्न ढिलाइ

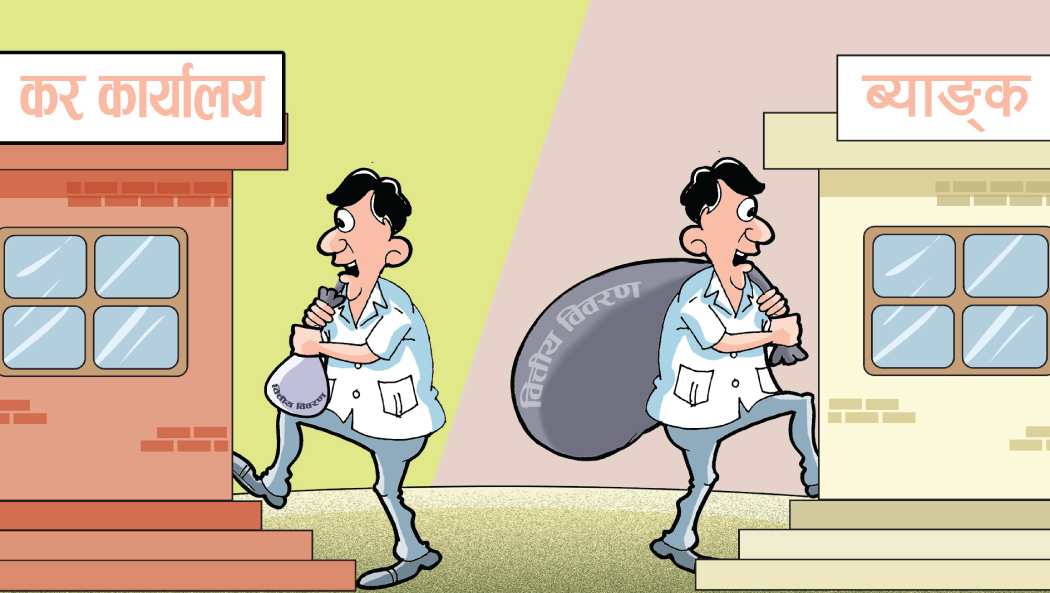

व्यवसायीहरूले कर छल्न र ऋण लिन कर कार्यालय र ब्याङ्कमा बेग्लाबेग्लै वित्तीय विवरण बुझाउने प्रवृत्ति अन्त्य गर्न गत वर्षको बजेट मार्फत प्रणाली बनाउने घोषणा गरिए पनि कार्यान्वयन भएको छैन।

आर्थिक वर्ष २०७५/७६ को बजेट आएपछि २८ जेठमा नेपाल उद्योग वाणिज्य महासंघले आयोजना गरेको छलफल कार्यक्रममा एक उद्योगीले ब्याङ्क तथा वित्तीय संस्था र कर कार्यालयमा बुझाइने वित्तीय विवरण (वासलात, आम्दानी विवरण र नगद प्रवाह विवरण) बारे सूचना आदानप्रदान गरिने व्यवस्थाले साना उद्योगीमा कर्जा नवीकरण नहुने चिन्ता भएको बताएका थिए ।

उनको टिप्पणीमा प्रतिवाद गर्दै तत्कालीन राजस्व सचिव शिशिर ढुंगानाले भने, “सरकारले कुनै न कुनै प्रणाली बनाएर सूचना आदानप्रदान हुने व्यवस्था गर्छ । तयार भएर बस्नुस् ।”

तर एक वर्ष हुन लाग्दा समेत अर्थ मन्त्रालयले दोहोरो वित्तीय विवरण नियन्त्रण गर्ने प्रणाली ल्याउन सकेको छैन । ऋण लिन र कर तिर्न ब्याङ्क तथा वित्तीय संस्था र कर प्रशासनमा बेग्लाबेग्लै हिसाब बुझाएर व्यवसायीहरूले कर छल्ने गरेको भन्दै त्यसलाई नियन्त्रण गर्न सरकारले आव २०७५/७६ को बजेट मार्फत नयाँ नीति ल्याएको थियो ।

बजेटको बुँदा २५८ मा वित्तीय पारदर्शिताका लागि दुईथरी वित्तीय विवरणको सूचना आदानप्रदान गर्न स्वचालित प्रणाली विकास गर्ने उल्लेख थियो । यस्तै, मौद्रिक नीतिको बुँदा १०७ मा ‘वित्तीय पारदर्शिताका लागि व्यवसायीहरूले कर प्रशासन र ब्याङ्क तथा वित्तीय संस्थामा पेश गरेको वित्तीय विवरणको सूचना आदानप्रदान सम्बन्धी व्यवस्थालाई सम्बन्धित निकायसँग समन्वय गरी थप प्रभावकारी बनाइने’ उल्लेख थियो ।

व्यवसायीहरूले कर प्रयोजनका लागि नाफा घटाएर, ब्याङ्क तथा वित्तीय संस्थाबाट ऋण लिन नाफा बढाएर र वास्तविक नाफा–घाटाको छुट्टै गरी तीन किसिमका वित्तीय विवरण तयार गर्ने गरेको आन्तरिक राजस्व विभागका एक उच्च अधिकारी बताउँछन् ।

मौद्रिक नीतिमा दोहोरो वित्तीय विवरण नियन्त्रण गर्ने प्रावधान समेटिएपछि २ साउनमा नेपाल राष्ट्र ब्याङ्कले ब्याङ्क तथा वित्तीय संस्थाहरूलाई ऋणीसँग पछिल्लो कर चुक्ता प्रमाणपत्र वा अद्यावधिक कर चुक्ता दाखिला प्रमाणपत्र वा ई–स्टेट्मेन्ट लिएर मात्र कर्जा प्रदान वा नवीकरण गर्न निर्देशन दिएको थियो ।

उक्त निर्देशनपछि ब्याङ्क तथा वित्तीय संस्थाले कर चुक्ता प्रमाणपत्र लिने गरे पनि दोहोरो वित्तीय विवरण बनाउने क्रम भने नरोकिएको विभिन्न वित्तीय संस्थाका कर्मचारीहरू बताउँछन् ।

विगतमा ब्याङ्क तथा वित्तीय संस्थाले कर्जा दिंदा कर चुक्ता प्रमाणपत्र माग गरे पनि त्यसमा लेखिएको नाफा र ब्याङ्कमा बुझइएको वित्तीय विवरणमा उल्लेख गरिएको नाफा रुजु गरिंदैनथ्यो ।

पछिल्लो समय भने कर चुक्ता प्रमाणपत्रमा उल्लिखित नाफा र कारोबार रकमको आधारमा वित्तीय विवरण बनाउने गरिएको छ । तर, ब्याङ्क तथा वित्तीय संस्थाले चालु वर्षको अनुमानित वित्तीय विवरणका आधारमा कर्जा प्रवाह गर्ने भएकाले त्यस्तो विवरण ब्याङ्क र अडिटरको मिलेमतोमा वास्तविक व्यवसायभन्दा पनि कर्जा स्वीकृतको आवश्यकता अनुसार बनाउने गरिएको वित्तीय संस्थाका कर्मचारीहरू बताउँछन् ।

एक कर्मचारी भन्छन्, “ब्याङ्कहरूले कर्जा स्वीकृत गर्दा नाफाभन्दा पनि कारोबार रकम हेर्ने गर्छन् । त्यसैले अनुमानित वित्तीय विवरणमा कारोबार रकम बढी देखाइन्छ, तर नाफा घटाउन खर्च धेरै बढाइन्छ ।”

आन्तरिक राजस्व विभागका उप–महानिर्देशक एवं प्रवक्ता यज्ञप्रसाद ढुंगेल भने विभागले तयार गर्न लागेको प्रणालीमा अनुमानित वित्तीय विवरण पनि राखिने भएकाले आर्थिक वर्ष समाप्तिपछि वास्तविक वित्तीय विवरणसँग तुलना गरिने बताउँछन् । “प्रोजेक्टेड वित्तीय विवरण वास्तविक हुँदैन, तर वास्तविक भन्दा धेरै फरक पाइए प्रणालीमा भएको विवरणका आधारमा अनुसन्धान गरिनेछ”, उनी भन्छन् ।

एक वाणिज्य ब्याङ्कका प्रमुख कार्यकारी अधिकृत विगतमा ब्याङ्क तथा वित्तीय संस्थाकै सहयोगमा फर्जी वित्तीय विवरण तयार गरिने भएकाले अब वास्तविक विवरण तयार पार्न समय लाग्ने बताउँछन् । “धेरै व्यवसायीले हिसाबकिताब राख्ने दोहोरो लेखा प्रणाली बुझेका छैनन्” उनी भन्छन्, “बुझाउनैपर्ने भएकाले कानूनी बाध्यता टार्न मात्र वित्तीय विवरण तयार पार्ने प्रचलन छ ।”

हुन पनि पारिवारिक व्यवसायमा अनुमानका भरमा हिसाब राख्ने चलन अझैसम्म कायम छ । कर छल्ने उद्देश्य बाहेक कतिपय साना तथा मझैला व्यवसायीले आफ्नै विभिन्न सीमाका कारण दोहोरो लेखा प्रणाली लागू गर्न सकेका छैनन् ।

बर्दियामा व्यवसाय गर्दै आएका एक उद्यमी लेखा राख्ने दक्ष जनशक्ति नपाइँदा चाहेर पनि लेखा प्रणाली अनुसार हिसाब राख्न नसकेको बताउँछन् । “ब्याङ्कबाट कर्जा लिन र कर कार्यालयमा बुझउन वित्तीय विवरण अनिवार्य चाहिने भएकाले अडिटरलाई कर दायित्व कम हुने गरी विवरण बनाउन लगाउँछौं”, उनी भन्छन् ।

नेपाल उद्योग वाणिज्य महासंघका पूर्व अध्यक्ष पशुपति मुरारका साना र मझाैला व्यवसायमा लेखा प्रणाली अनुसार हिसाब राख्नेको संख्या थोरै हुनुले सरकारको दायित्व बढी देखिएको औंल्याउँछन् । “गलत वित्तीय विवरण बुझाउनेलाई सरकारले कारबाही गर्नैपर्छ” उनी भन्छन्, “तर कारबाही गर्न प्राथमिकता दिनेभन्दा पनि लेखा प्रणाली अनुसार हिसाब राख्न सचेतना अभियान चलाउनुपर्छ ।”

बन्दै प्रणाली

आन्तरिक राजस्व विभागका अनुसार, ब्याङ्क तथा वित्तीय संस्था र कर कार्यालयबीच वित्तीय विवरण आदानप्रदान गर्ने प्रणाली अहिले परीक्षणका क्रममा छ । प्रणाली आगामी साउनबाट कार्यान्वयनमा आउने विभागका महानिर्देशक विष्णुप्रसाद नेपाल बताउँछन् । कर्जा प्रवाह गर्दा ब्याङ्कहरूले कर कार्यालयको प्रणालीबाटै वित्तीय विवरण हेर्न पाउने गरी प्रणाली विकास गरिएको छ ।

विभागका उप–महानिर्देशक यज्ञप्रसाद ढुंगेलका अनुसार कुनै पनि करदाताले आन्तरिक राजस्व कार्यालयको प्रणालीमा वित्तीय विवरण अपलोड गर्दा एउटा कोड नम्बर पाउँछन् । उक्त नम्बरका आधारमा ब्याङ्क तथा वित्तीय संस्थाले करदाताबारे जानकारी लिन सक्नेछन् ।

नेपाल उद्योग वाणिज्य महासंघका पूर्व अध्यक्ष मुरारका ब्याङ्क तथा वित्तीय संस्थालाई करदाताको सबै जानकारीमा सहज पहुँच दिए गोपनीयतामा प्रश्न उठ्ने बताउँछन् ।

अर्थमन्त्री डा. युवराज खतिवडाले आर्थिक वर्ष २०७५/७६ को बजेट सार्वजनिकपछि १६ जेठ २०७५ मा अर्थ मन्त्रालयमा आयोजित कार्यक्रममा आफूलाई करदाताका कस्ता कस्ता सूचना लिन पाइन्छ भन्ने थाहा भएको र गोपनीयताको नाममा वित्तीय अपराधलाई छुट दिन नसकिने बताएका थिए ।

विभागका उप–महानिर्देशक ढुंगेल व्यावसायिक कर्जा लिने संस्था, कम्पनी वा व्यक्तिको अनुमतिमा मात्र ब्याङ्कहरूले सीमित सूचना हेर्न पाउने व्यवस्था गरिने उल्लेख गर्छन् । उनी राष्ट्र ब्याङ्क, आन्तरिक राजस्व विभाग र नेपाल ब्याङ्कर्स एशोसिएसनबीचको छलफलबाटै प्रणाली विकास गरिएकाले कार्यान्वयनमा समस्या नहुने बताउँछन् ।

दोहोरो वित्तीय विवरण बनाउनुलाई ब्याङ्किङ कसुर मानिन्छ । तर, नेपाल राष्ट्र ब्याङ्कले यस्तो विवरण बनाएको अभियोगमा कसैलाई कारबाही गरेको उदाहरण छैन । राष्ट्र ब्याङ्कका कार्यकारी निर्देशक नारायण पौडेल भन्छन्, “विभागले बनाइरहेको प्रणाली सञ्चालनमा आएपछि दोहोरो वित्तीय विवरण बनाएको पुष्टि गर्दै कारबाही गर्न सहज हुनेछ ।”

अडिटरको लापरबाही

नेपाल चार्टर्ड एकाउन्टेन्टस् संस्था (आईक्यान) को नियमानुसार एक जना अडिटरले एक वर्षमा बढीमा १० वटासम्म पब्लिक लिमिटेड कम्पनी सहित रु.२० लाखभन्दा बढीको कारोबार गर्ने १०० कम्पनीको अडिट रिपोर्टमा हस्ताक्षर गर्न पाउँछन् । तर, प्रभावकारी नियमन नहुँदा एउटा अडिटरले १०० भन्दा बढी कम्पनीको अडिट गर्ने गरेको आरोप लाग्ने गर्छ ।

राजस्व अनुसन्धान विभागले गएको माघमा गरेको अनुसन्धानले रजिष्टर्ड अडिटर देवराज उपाध्यायले तीन वर्षको अवधिमा १३ हजार १२५ कम्पनीको अडिट गर्ने गरेको खुलेको थियो ।

चैत मसान्तसम्म देशभर मूल्य अभिवृद्धि कर (भ्याट) मा दर्ता भएका कम्पनी, प्रतिष्ठान वा संस्थाको संख्या २ लाख २२ हजार ८२० पुगेको छ । मूल्य अभिवृद्धि कर ऐन अनुसार सेवा व्यवसायमा रु.२० लाख भन्दा बढी र वस्तु व्यवसायमा रु.५० लाख भन्दा बढी रकमको कारोबार गर्ने संस्था भ्याटमा दर्ता हुनुपर्छ ।

सबै अडिटरले पूर्ण क्षमतामा काम गर्दा मात्र भ्याटमा दर्ता भएका सबै संस्थाको अडिट हुन सक्छ । आईक्यानको तथ्यांक अनुसार चार्टर्ड एकाउन्टेन्टको लाइसेन्स पाएका १३८१ मध्ये ४५० र रजिष्टर्ड अडिटरको लाइसेन्स लिएका ३७०० मध्ये ३२०० जनाले लेखा परीक्षणको काम गर्दै आएका छन् ।

कुनै पनि कम्पनी, प्रतिष्ठान वा संस्थाले लेखा प्रणाली अनुसार राखेको विवरणलाई अनुमतिप्राप्त लेखा परीक्षकले अडिट गर्नुपर्छ । तर, प्रायः साना संस्थाले लेखाको सिद्धान्त अनुसार दोहोरो लेखा प्रणाली नराख्ने भएकाले अडिटरले फर्जी वित्तीय विवरण बनाउने गरेको आन्तरिक राजस्व विभागका अधिकारी बताउँछन् ।

आईक्यानका कार्यकारी निर्देशक सञ्जयकुमार सिन्हा व्यवसायीको चाहना अनुसार आचारसंहिता विपरीत वित्तीय विवरण प्रमाणित गर्ने अडिटरलाई कारबाही गरिने बताउँछन् । “नेपाल राष्ट्र ब्याङ्क र आन्तरिक राजस्व विभागका अधिकारीहरूले अडिटरले राम्ररी काम नगरेको बताए पनि गल्ती गर्नेबारे जानकारी दिनुभएको छैन । प्रमाण सहित उजुरी आए कारबाही गर्छौं”, उनी भन्छन् ।

आईक्यानबाट लाइसेन्स नवीकरण नगरी वित्तीय विवरण प्रमाणित गर्ने क्रम बढेपछि गएको १४ चैतमा आन्तरिक राजस्व विभाग र आईक्यानबीच सूचना आदानप्रदान गर्ने समझदारी भएको छ ।

विभागका उप–महानिर्देशक एवं प्रवक्ता यज्ञप्रसाद ढुंगेल भन्छन्, “लाइसेन्स नवीकरण नगरिएका अडिटरले प्रमाणित गरेको वित्तीय विवरण कर कार्यालयको प्रणालीमा अपलोड नहुने व्यवस्था गरिएको छ ।”

सर्च गर्नुहोस्

सर्च गर्नुहोस्